Nous avons lancé la tribu réglementaire il y a deux mois. L’objectif étant de discuter des problématiques réglementaires. Dans ce cadre, nous proposons un premier article sur les réglementations **European Market Infrastructure Regulation** (EMIR) et **Réglementations Dodd Frank ACT** (DFA).

Pourquoi EMIR ?

La Crise financière de 2008 a attiré l’attention des régulateurs sur les produits dérivés de gré à gré (OTC), par exemple des produits dérivés : CDS, options sur actions non négociées sur un marché financier réglementé, le marché demande de plus en plus de transparence et de sécurité sur ces produits. Afin de réguler les marchés, en 2009, l’Union Européenne a publié un règlement européen sous le nom European Market Infrastructure Regulation (EMIR) entré en vigueur le 16 août 2012. **Les objectifs d’EMIR sont :** Une obligation de compensation centrale de l’ensemble des dérivés négociés de gré à gré jugés par l’ESMA suffisamment liquides et standardisés. De ce fait, le risque de contrepartie sera intégralement transféré aux chambres de compensation. Un cadre juridique harmonisé au niveau européen destiné à assurer que les chambres de compensation respectent des exigences fortes en termes de capital, d’organisation, et de règles de conduite . Le recours à un ensemble de techniques d’atténuation des risques opérationnels et de contrepartie pour les contrats non compensés . Une obligation de déclaration à des référentiels centraux de l’ensemble des transactions sur produits dérivés.

**Pour mieux comprendre EMIR :**

Ce sont des règlementations européennes sur les produits dérivés de gré à gré, les contreparties centrales et les référentiels centraux, elles s’appliquent à toutes les entités membres de l’espace économique européen ayant des relations avec des contreparties financières ou non financières.

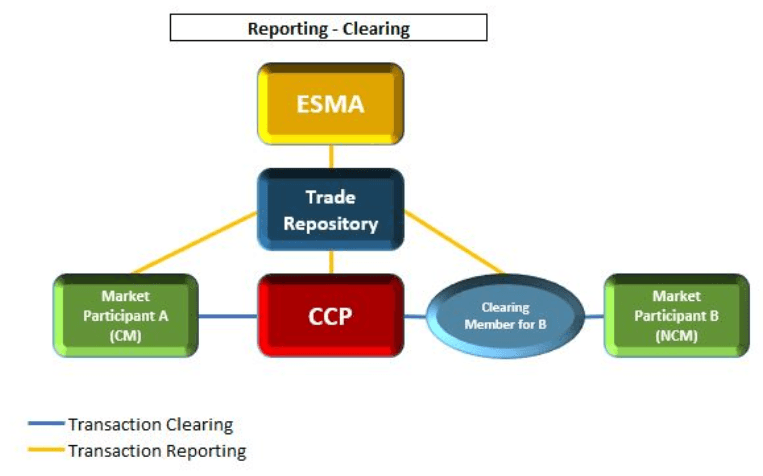

Les contreparties financières sont des établissements de crédit, entreprises d’investissement, compagnies d’assurance, sociétés de gestion…), les non financières effectuent les transactions sur les produits dérivés. **Le périmètre des produits couvert par EMIR est le suivant :** Concernant l’obligation de compensation et les techniques d’atténuation des risques : tout dérivé de gré à gré (i.e. tout instrument financier dérivé au sens de la directive MIFID, dès lors que son exécution n’a pas lieu sur un marché réglementé). Concernant les dispositions applicables aux contreparties centrales : tout instrument financier. Concernant la déclaration aux référentiels centraux : tout contrat dérivé, aussi bien de gré à gré que négocié sur un marché réglementé. Dans le cadre d’EMIR, tous les contrats dérivés de gré à gré doivent être compensés via des chambres de compensation (CCP). Ils jouent un rôle de contrepartie centrale en s’interposant entre les 2 contreparties du contrat de gré à gré, concernant à la fois les entités financières et non financières, ce processus de compensation permet de transférer le risque de contrepartie aux chambres de compensation. Dans la même optique, les règlements obligent à déclarer les transactions sur produits dérivés (Trade Repositories) auprès des référentiels centraux, qui sont les nouvelles entités en charge de collecter et stocker les enregistrements sur produits dérivés OTC compensés ou non. Il faut déclarer au plus tard le jour ouvrable suivant la conclusion, la modification ou la cessation du contrat. Cette obligation a pour objectif d’améliorer la transparence et la surveillance réglementaire des contrats dérivés. Ci-dessous est le schéma qui décrit le fonctionnement du reporting lors des transactions passent par CCP :

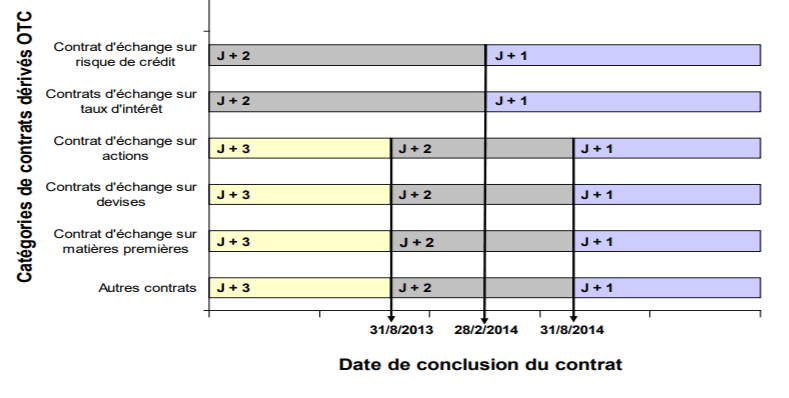

Afin d’atténuer les risques des contreparties pour ceux qui ne sont pas soumis aux obligations de compensation, un délai maximum de confirmation des contrats dérivés de gré à gré a été mis en place, ci-dessous est délais de confirmation des contrats dérivés OTC non compensés (source AMF). :

Qu’est-ce que c’est DFA ?

DFA est une loi post-crise financière portant sur le marché américain qui porte le nom de Dodd-Frank Act. Cette loi qui a été votée en 2010, vise à mieux encadrer les produits dérivés, à mieux protéger les consommateurs contre les ventes abusives de crédits et de cartes bancaires et enfin à mettre un terme à la menace des banques « too big to fail » (trop grosses pour faire faillite).

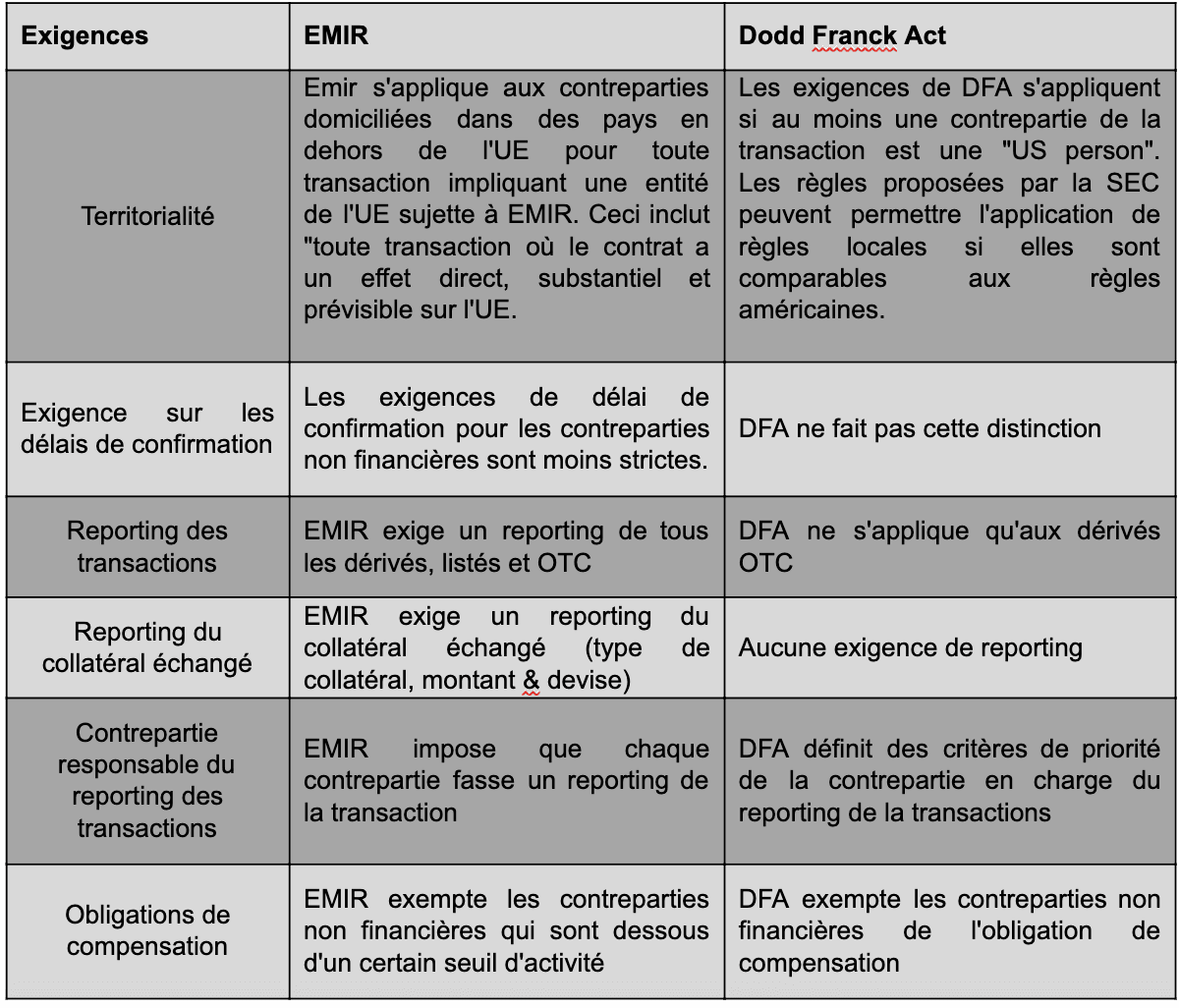

Quelles sont les différences entre EMIR et DFA?

Pour les acteurs présents à la fois en Europe et aux Etats-Unis, le défi est double : satisfaire à la fois Dodd-Frank et EMIR. La capacité, pour ces banques, à mutualiser les ressources (équipes projet, solutions, infrastructure) est essentielle afin de réduire les coûts de mise en conformité. Cependant, des différences significatives entre les deux régimes sont à noter :

Conclusion

Les réglementations EMIR & DFA bouleversent de nombreuses pratiques et participants au sein des marchés de produits dérivés. Les excès financiers de ces dernières années ont poussé les régulateurs du monde entier à adopter des réglementations de plus en plus fermes pour tous les utilisateurs ou les négociants de ces produits. L’objectif de toutes ces réglementations est de mieux encadrer la négociation ainsi que les multiples processus de contrôle et de reporting des transactions de produits dérivés, peu importe leurs montants ou la situation géographique des acteurs financiers impliqués via un système centralisé – Chambres de compensations. L’immensité de ces marchés, par les volumes de transactions qu’ils génèrent ainsi que les montants financiers échangés, deviendrait une source de risques systémiques. Les chambres de compensation deviendront probablement les nouvelles institutions « too big to fail », les régulateurs doivent être conscients de ces limites. Ying

BLOGGING

BLOGGING